當股市處於瘋狂狀態,請把《焦慮的投資人》這本書放在身邊!

因為股票賠錢不可怕,可怕的是你的投資行為。事關金錢,人很難完全保持理性,尤其遇到股市崩盤或空頭市場,自己遭受損失時,更是如此。在這種情況下,我們往往會落入各種破壞績效的行為偏誤,做出可怕的投資決策。

試想:

為什麼會賺的股票總是賣太早?

為什麼投資出現虧損,你會賣掉有獲利的股票,而不是表現讓人失望的股票?

為什麼明明知道自己現有的投資組合獲利差,卻不肯改變?

專研股市恐慌指數的波動率大師 史考特.納遜斯(Scott Nations),教你認清15個投資心魔,進股市前一定要看。

暢銷書《最美好、也最殘酷的翻身時代》作者 畢德歐夫,專文推薦《焦慮的投資人》,對投資標的焦慮時,記得讀這本。

焦慮的投資人

很多經濟學家在過去幾十年告訴我們,人類在 100%的時間裡完全是理性的,這是很荒唐的想法。300 多年來,可以看出有些時間的投資人並不全然理性,有時甚至還離理性非常遙遠。投資泡沫和股災就是最明顯的例子,不過每個人都可以想到自己對金錢不理性的時候──就像一些在楊克兄弟百貨公司的愛荷華人。

當我們的情緒很強烈,而且幾乎是無意識地做出直接反應時,即使沒有參與世界大戰,這樣的行為癖好和個人風格最有可能破壞我們所謂的理性財務計畫。在本書中,我會探討投資人因為行為偏誤所做出的蠢事,因為人人都會受制於這些行為偏誤。你會了解為什麼在感覺到空頭市場壓力(大盤至少下跌20%)的時候,我們最有可能屈從在這些偏誤之下。這導致在事情已經很糟,我們又可能無法承受的時候,自己的偏誤會造成最大的損害。我會檢視這些偏誤,並把它們放在 3 個股市泡沫和崩盤的背景下討論,這樣你就可以了解它們在當時看起來多麼合理。接著我會在沒有歷史背景下探究每個偏誤,藉此充分了解這些偏誤,並學習如何避免過去投資人犯下的錯,因為任何人在投資時表現出的行為偏誤,恐怕都不會產生更好的報酬表現,或是讓風險降到最低。

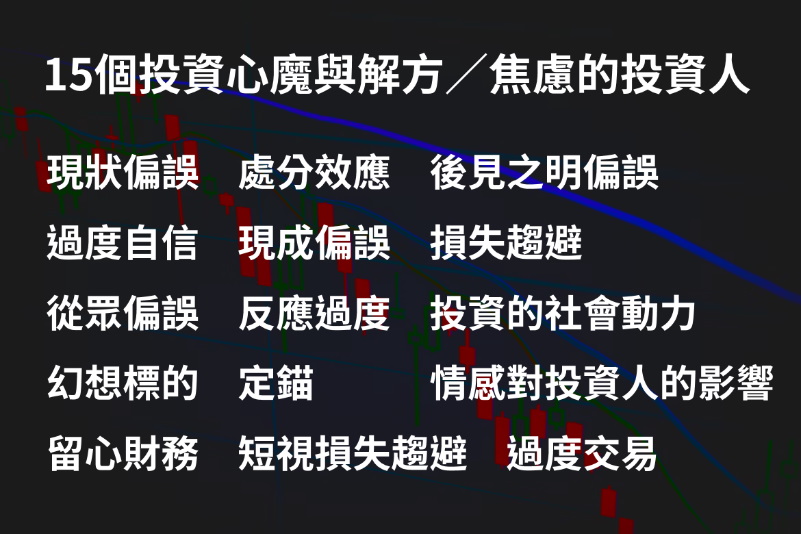

本書的編排圍繞著這些錯誤:總共有 15 個,只想看總結的讀者也可以在本書的最後找到一份清單。但首先,我會藉由觀察在金融史上3個特別具有破壞性、也格外有啟示性的事件中投資人衝昏頭的經歷,檢視這些錯誤。

第1章〈恐懼〉仔細分析第一次金融泡沫與隨之而來的崩盤,以及兩個最詭詐的行為偏誤。第一個偏誤是處分效應(disposition effect),這是指投資人會表現出一種傾向,那就是賣出有獲利的投資標的,並保留沒有獲利的。投資人試圖打著有紀律的耐心與不貪的旗號,掩飾這種處分效應。這樣做只會損害你的投資報酬。再來你還會認識到與損失趨避(loss aversion)相關的事。

儘管想要避免虧損是合乎邏輯的,但是有些投資人會做得太過頭,拒絕去做對自己有益、可以獲利的投機活動,這是因為損失帶來的痛苦遠大於獲利產生的愉悅。你還會發現性別對投資決策的影響,以及投資的社會層面如何阻礙成功,當然,今日的社會層面是如此,300 年前的社會層面亦然。

在第2章〈非理性〉中,你可以從觀察過去100年來最大的股價泡沫來學習:2000年3月達到最高潮的網路股泡沫。網路看來正在改變我們的生活,它也的確如此。但是有些人認為,不論是什麼原因造就這些公司,網路都會以一種特殊的方法來改變他們的生活,而且這些公司充滿魅力的創辦人是如此特別的影響著他們。不過這並沒有發揮作用,而且我們會學到,隨著價格崩跌,這樣的魅力最終會被厭惡所取代。我會告訴你,當試圖為一檔股票的價值做出合理的估計時,完全不相關的數字是如何成為內心的定錨點。

你也會了解在這10年中引進的技術如何使投資變得更為困難,並沒有更容易,以及大量的資訊如何僅僅因為某些股票出現不尋常的變動,或是異常高的交易量而引起我們的注意。這兩件事可能值得媒體來報導,但是當投資人只考慮這些容易想起、記憶中的投資構想時,最後的投資組合就只會擁有最具有新聞價值的股票,而不是最好的股票。

第3章〈複雜性〉檢視2008∼2009年的經濟大衰退,它提醒我們即使之後的情勢似乎顯而易見,也不可能預見未來。這種後見之明偏誤(hindsight bias),也就是我們只因為事後回顧起來實在歷歷在目,就認為能預見即將發生的事情,這種信念讓投資人過度自信,認為可以提前預見下一場災難發生。投資人是無法未卜先知的。你還會了解到,儘管我們的世界變得更複雜,但複雜性本身只會令人困惑,導致許多投資人希望其他人提供線索,告訴他們該做什麼事。因此而產生的從眾效應在時機好的時候會把股價拉得太高,在市場面臨壓力時則會把股價壓得太低。

也會認識到投資人在碰上意外或戲劇性事件時過度反應的相關現象,還會了解到我們對於新聞與自身財務的關注是一種稀有性的資源,有時只是因為我們專注在投資標的能產生的最佳結果,就導致注意力因此枯竭。涉及金錢時,情緒會讓人做出奇怪的行為。當壓力增加時,比如當投資標的價值被股市崩盤或空頭市場摧毀時,我們的嚴謹自律很有可能會在那時被沒有意識到的行為癖好所取代。我的目標是,藉由關注在泡沫期間和隨後幾乎不可避免的空頭市場讓人失去理智的時候,成為更好的投資人,不過在這種時刻,想要成為一個平凡的投資人也很困難。

像這樣的時期,是我們可以做出一個真正、長期差異的時候,不過行為癖好會在我們需要有最好表現的那一刻,對自己不利。那時有更好的長期報酬真的很重要,或許這樣的報酬不是很好,但還是會比同行更好。了解我們在那個時刻的行為缺點會有幫助。對於一個表現不錯的投資人來說,這並不困難,市場會為你做很多工作。1896年5月26日投資在道瓊指數的1美元,到了2021年底會成長到887.60美元。如果我們排除這些阻礙,就可以享受優異的報酬,即使是在市場似乎處於最糟糕的時候。

股市處於最糟糕的時刻是不可避免的。截至2022年初,美國的股市從第二次世界大戰結束以來,已歷經12次的空頭市場。有些情況是股市重挫,像是2008年房地產市場崩盤後緊接而來的經濟大衰退,可以看到股市下跌超過一半;有些情況會持續好幾年,像是2000年網路泡沫破滅之後的情況。幸運的是,有些情況持續的時間比較短,對投資人造成的痛苦比較小。無論對於績效表現有多大的破壞性,我可以肯定的說,空頭市場會頻繁發生,大約每6年就會經歷一次。

我們已經開始意識到偏誤,而且驚異於自己會上當,但這是第一次在最糟糕的股市背景下檢視這些偏誤。到目前為止,它們一直是在沒有金錢損失或退休風險的無菌教室中進行學術研究的對象。我們要在空頭市場和股市崩盤這種真實的環境中研究它們。有很多書會寫到如何藉由檢查一家公司的基本面,或是透過剖析公司的資產負債表、比較競爭對手的本益比來投資。還有些書則會提到如何破解股價走勢圖隱含的意義,這些股價走勢圖有著古怪的曲線,有些稱為「頭肩頂」(head and shoulders),或是「杯碟形」(cup and saucer)。但是很少有人寫到為什麼執行自己的投資計畫會如此困難,而且只是因為時局困難就很容易讓事情脫軌。這就是我要檢視的內容。很少有地方會像芝加哥交易所的舊交易大廳那樣暴露出這些偏誤,我10 多年來擔任大廳裡的交易員,親眼目睹並親身經歷到每一項偏誤。

這種分析有時會讓人不悅,因為大多數的讀者會在我討論的錯誤中看到自己,但這就更有理由討論它們。把過去虧掉的錢當成學費,把這本書傳授的見解想成是你的文憑。

【好評推薦】

Jenny,JC財經觀點創辦人

Jet Lee,「Jet Lee的投資隨筆」版主

Mr. Market 市場先生,財經作家

畢德歐夫,暢銷書《最美好、也最殘酷的翻身時代》作者/美股專欄作家

愛瑞克,《內在原力》作者/TMBA共同創辦人

雷浩斯,價值投資者/財經作家

.jpg)

.jpg)

.jpg)