本書補正,點圖可放大

圖4-21 圖 5-16

第一章 K線的基本概念與運用基礎

我靠K線大賺錢

自從出版了房產書之後,不少人都以為我是靠投資房地產起家的。比起房地產,我其實更早在股市白手起家的。故事,要回溯到我十六歲的那年。十六歲的我,也跟現今很多年輕人一樣,對未來非常徬徨。由於家庭背景並不富裕,沒有一技之長,書也讀不好,卻又不甘心向現實低頭,所以,每天都活在痛苦之中。直到有一天,在偶然的機會下,我知道了股票投資:一個不用外出工作、不用接觸人群、不用推銷產品、也不用為了一份薪水聽老闆的指示。

這不就是我要的人生嗎?

「沒錯,這就是我要的!」內心有一個非常清楚的聲音告訴我。於是,我開始將全部生命投入在股市的研究上,直到現在,仍然未曾間斷過。當時,沒有任何資金的我,只好向母親求助,在我的苦苦要求下,母親非常勉強的找出了結婚時留下的股票,賣一賣,大約七萬多元--這就是我一開始的資本。

經過一段時間的摸索期,我發現,如果希望以最快的速度從股市白手起家,那麼,短線操作的能力是十分必要且不可或缺的,而在短線交易上,K線是非常好用的工具。於是,我開始使用K線操作,也在股市小有斬獲。儘管如此,一直到十九歲初,我的資產仍然停留在五十萬左右,無法更進一步。

任何一門學問,在研究到一個階段後,都會有所謂的「撞牆期」,而當時的我,也遇到了技術上的瓶頸。還好,後來認識了我的師父--師父是一位股市主力,在台灣曾控盤高達四間上市公司。雖然師父從不曾給過我正式的教導,但相處的過程中,解開了我在股市中的瓶頸,也讓我的財產快速在十九歲時,從五十萬變成一百萬元。

之後的操盤之路,一路順遂,我也藉由槓桿的力量不斷讓財富成長,除了股市外,開始利用技術分析切入衍生性金融商品,成功在二十歲時賺到第一大桶金。此時此刻,我尚未三十歲,雖然,目前的我還是比不上大多數的企業鉅子,但技術分析對我的人生影響甚鉅,也給了我無憂無慮的生活。

也因為它,只要有股市存在的一天,就永遠會有花不完的金錢……希望各位看了本書後,對於K線研究及投資心法,有不同的見解,幫助你賺到第一大桶金。

基本分析VS. 技術分析

在演講時,月風常常被問到:「到底要使用基本分析還是技術分析?」基本分析與技術分析各有各的擁護群眾,而兩者也各有其成功者。何者為正,何者為偏?月風曾經靠基本分析賺到人生第一桶金,也靠技術分析賺到財務自由,對兩者的研究都曾經到了廢寢忘食的地步,所以,這個問題問我就對了!

基本分析的優點是,在了解公司真正的經營狀況後,只要選對公司(如波克夏,微軟,星巴克,Apple等),有耐心地將股票長抱久抱,你的獲利就能與公司一同成長,長期持有獲利效果更是驚人。很多基本分析的信徒,都喜歡以巴菲特為例,證明基本分析的有效性。但……你真的能成為巴菲特嗎?月風認為,巴菲特的選股功夫固然厲害,也並非無法模仿與複製,而巴菲特長抱持股的修養,更是功夫中的功夫。

巴菲特之所以成功,有兩個大原因:

第一,巴菲特的策略不是只買進好股票,而是在「低檔」買進好股票。如果不是在低檔買進持有,就像在台股萬點買進最好的公司,長放至今,就算解套了,機會成本與通貨膨脹早把利潤消磨的一乾二淨,當然,在7000點以上買進股票長期持有,也是同樣蠢笨不堪了。

第二,巴菲特生在經濟起飛階段的美國,連他自己也坦承,要再有像他當年這樣的投報率已經不太可能,因為美國經濟已經走向緩慢成長,而非二戰後的爆炸性成長。當然,並非人人生在那個年代就會成功,但機會確實大太多了,就如同七O年代在台北市買房子的人,長放到現在一定身價百倍一般,時勢造英雄,是好漢,也要上天肯給運氣。

而基本分析的缺點呢?當然就是財報過於複雜,又容易人為操作,一般投資人難學難精等等。

那技術分析呢?為什麼沒有國際大師在推崇技術分析?為什麼外資法人等也都使用基本分析?

道理很簡單,因為「量」:不同的量、不同的資金、不同的角色,其實在玩的就是不同的遊戲。

當你抓到買賣點短進短出、賺得不亦樂乎的時候,有沒有注意到自己投入多少資金?一般散戶資金小,進出並不影響市場,當然可以如同小魚一般自由自在進出股海,但……當你把資金規模放大到十億、二十億,甚至上百億呢?

每天一檔個股的交易金額都不夠你買啊!豈不是買完就漲停,賣完就跌停,替人抬轎嗎?

所以外資法人斷不能以此依據進出,不然光是自己的資金部位,買不完出不掉,就如同擱淺的鯨魚,活活卡死自己。同樣的道理,當你投資五十萬、一百萬的時候,你可以輕鬆面對市場;但當你的資金轉為五十億、一百億的時候,你還敢不了解基本面而長期投資嗎?所以這就是大資金的參與者一致使用基本分析的原因,如此而已。那小參與者呢?小參與者應該如何自處?學習基本分析不對嗎?

其實基本分析很好,如果能正確的學習與使用,對投資都有莫大的幫助,但是,如果沒有耐心等待3~5年一次的低檔來臨怎麼辦?難道要退出股市?此時,就是技術分析的價值所在了。技術分析最大的價值,就是幫助小資金的參與者快速累積鈔票,取得加入大型遊戲的資格!

所以,以後再有人跟你說「基本分析沒用」或「技術分析沒用」,請不必在意,因為他連最基本的股市原理都不懂!股市的本質就是炒作,無論在華人世界還是歐美,道理都是一樣的,而技術分析就是讓我們知道一檔股票有沒有人在炒作?要不要炒作?這才是我們該去分辨的問題。技術分析能讓我們拋開成見,去看看市場上誰是真正的主流,誰在資金的浪潮上?而資金的浪潮又是什麼時候退潮?當你能夠掌握這些趨勢,獲利就不再如此困難。

技術分析是克服情緒的良好系統

投資,很容易受情緒影響。明明認為該買,卻因為股市的閒言閒語放棄買入,然後看著股價一路上漲不復返;明明認為要賣,看到周遭都在喊買,於是也擺著不放,然後看著股價一路下跌,同樣不復返。一切,都是恐懼情緒所造成。要如何解決這個問題?除了建立真正的交易系統外,別無他法!

好的交易系統,除了有進有出的買賣策略外,還要能夠降低下檔風險(下跌風險),以及將合理風險內的利潤極大化。一個好的交易系統,除了進出點漂亮之外,對於行情何時應該加碼操作,加碼多少,何時應該減碼操作,都要有明確的「數與量」的設計,讓操作者遇到與心中假設狀況不同的情況時,有馬上應對的策略相應而生。

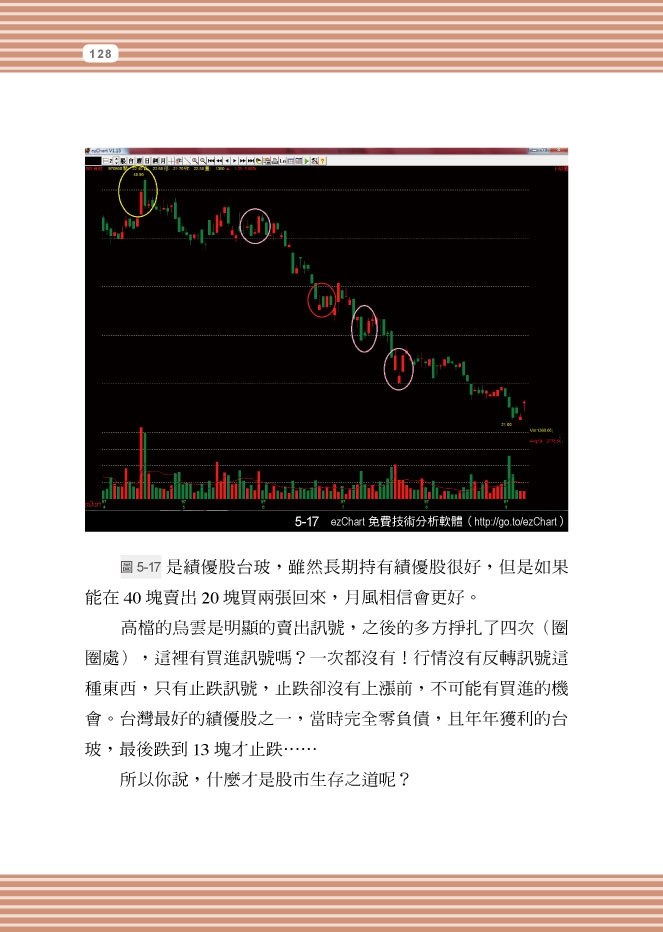

而技術分析,就是一個克服情緒問題的最好交易系統。根據月風多年來的經驗,行情並不會立刻反轉,並且,在反轉前都會出現一些徵兆,重點在於「留意次個賣出訊號」。(見第五章「反轉型態」應用)

任何交易系統,最好都應該有共振的情況產生,交易訊號才會達到近乎完美,所謂的共振,在西方的解釋也就是「Double check」,雙倍確認的意思。而技術分析,可以是兩種不同的交易訊號交互確認,也可以是一種交易訊號的再次確認,不論是那一種,都加強了訊號的可信度。所以,如果你買賣股票時,總是無法克服情緒這一關,那麼,使用技術分析,看到訊號再動作,將能助你出手更精準。

看懂K線,有什麼好處?

你是否發現,很多時候,某公司明明業績變好,股價卻大跌?而毛利低的那家公司,股價卻反而上漲?!聽起來很不合理,但這卻是全球股市經常上演的事。正因為如此,K線才有它值得研究的力量。

K線,又稱為陰陽線,是技術分析中的一種,K線有很多的訊號和型態,這些訊號、型態的背後,都藏著投資人的心理狀況,等於是「投資心理解密」。

投資市場上,就是「貪」跟「怕」兩種心態在作戰;當貪婪大過恐懼,行情就會上漲。反之,當恐懼大過貪婪,行情就會反轉下跌,人性如此,再過幾百年也不會改變。大多數人買進股票的原因,都不是深入研究後的結果,這點無論是在美國或是台灣都一樣明顯。

當然,也有人會深入探討買進賣出原因,不過如果從股市投資總人數來比,可就相對地少,這也更可以讓我們了解,股市的瘋狂為何往往超出人們想像,也讓我們可以從K線中解讀出股市的祕密。

一般操作者與職業操作者,最大的不同在於:一般的操作者只單純以技術分析來操作股市,以至於常常發生「別人的股票漲一倍,你的股票漲一成」的遺憾,其實,只要掌握好類股,就等同於掌握到金錢的脈絡。本書將告訴你如何從強勢類股中找個股,也就是人們所說的「江湖一點訣」。

買在相對低點,賣在相對高點

股市瞬息萬變,幾乎所有的技術分析研究者,都想抓住頭部底部反轉點,但月風認為,一個訊號出現,可能會在空頭走勢中引發反彈,但反彈未必就是反轉,而操作上就陷入了逆向操作的困境,這幾乎是所有K線書籍的盲點。

行情在「某些時間」的確是可以被預測的,但……這是一個很壞的習慣,我們再厲害,充其量也只是精通技術分析的凡人,豈可妄言「預測」兩字?預測的涵義是算出未來,但未來能被計算嗎?月風認為在大多數的情況下是不可能的。

看到這裡,讀者朋友們可能會覺得疑惑:我們學技術分析,難道不是為了預測行情嗎?當然不是,月風建議大家使用「推測」這個字眼。不同的詞彙,可以讓我們用更謙卑的心態面對市場,預測是只要事實與預測不同,就算失敗的肯定行為;而推測,只是結合所有資料,假想未來應該會如何變化罷了。

正因為未來的不可預測,在推測行情的時候,我們會多給自己預留一些犯錯空間,操作上會更有彈性!只要能夠學習一種讓我們「買在相對低點,賣在相對高點」的技術,就能獲益良多。

反轉了?不一定是真的!

在研究K線時,人們通常會將重點放在「反轉訊號」。很多朋友會說:「『鎚子』出現了,要趕快跑!」,或者認為「吊人」出現了,溜之大吉先。說真的,月風,並不支持這種「將任何反向定義,都當成落跑訊號」的看法。就拿「鎚子」「吊人」來說,其實是一樣的東西,只是一個發生在高檔,一個發生在低檔而已。至於這個訊號為什麼會被定義成重要的訊號呢?

由於鎚子與吊人都是屬於下引線很長的訊號,而一根很長的下引線,若是在低檔出現,從技術分析來看,顯示著多方的反攻;在交易心理學上,表示當天的空頭曾經摜壓,之後被多方反敗為勝,留下長長的下引線。但如果是在趨勢盡頭,就有著「強弩之末,矢不能穿魯縞」的意味,而若是第二天多方呈持續攻擊,昨天放空的空方,則會兵敗如山倒、損失慘重,有機會讓空方的攻擊趨緩,在日文的技術分析上,之所以稱之為鎚子,也有一錘定音的意思。但同樣的線型在高檔出現,意義又不同。

試想,如果多方在攻擊的時候顯現的氣勢是強勢,就應該一路義無反顧地向前進,但是空方能夠在吊人線出現的當天,給予多方沉重的打擊,形成了長長的下引線,雖然多方最後收復失土,但也有了多方力道似乎用盡,已經可以被空方擊潰的機會存在,而在日本的技術分析上,吊人給人的感覺,好像將人高高的吊在半空,意味著死亡的來臨。反轉訊號是一種線索,但不是絕對,如果將它當成絕對,就會失去釣大魚的大好機會喔!

★月風特訓班:成交量的迷思

當成交量低的時候,未必就一定是低點,實際使用上,價格的重要性也是不能忽略,就好比糖跟鹽,對一桌美食來說,重要性是一致的。

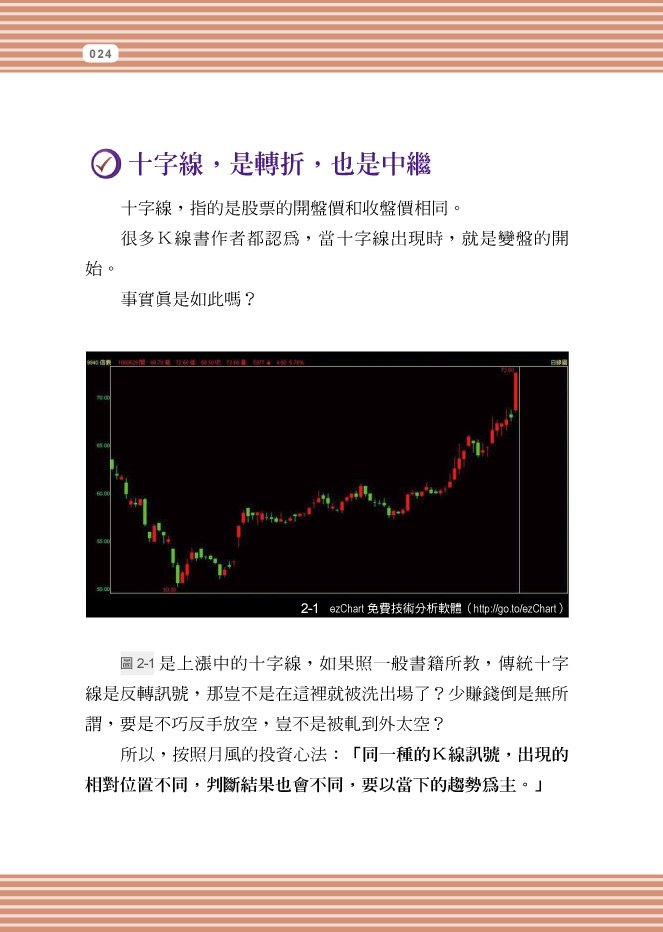

請使用改良後的月風流K線分析術

技術分析流傳至今已經超過百年,也就是說,一般的運用方法早以為投資人所熟悉,你懂的我也懂,我知道的你也知道。所以,我在使用K線時,剛開始也是使用這種「大家都知道」的方式,後來發現很多並不管用,於是,我悟出了一個道理:「如果大家都知道,如何能在股市勝出?」有鑒於此,我竭盡心力,將K線運用的方法改良再改良,雖不敢說毫無破綻,卻足以作為我進出場的依據。

如果有人效法我的操作方法再加以精進,從而在投機遊戲中獲得大於我的成就,月風絕不會感到訝異,因為技術分析理論,是站在巨人的肩膀上,進而將經驗與機率累積的過程,所以後進永遠有機會看得更遠。

月風K線的運用要點如下:

1.了解每一根K線中蘊含的背後心理變化。

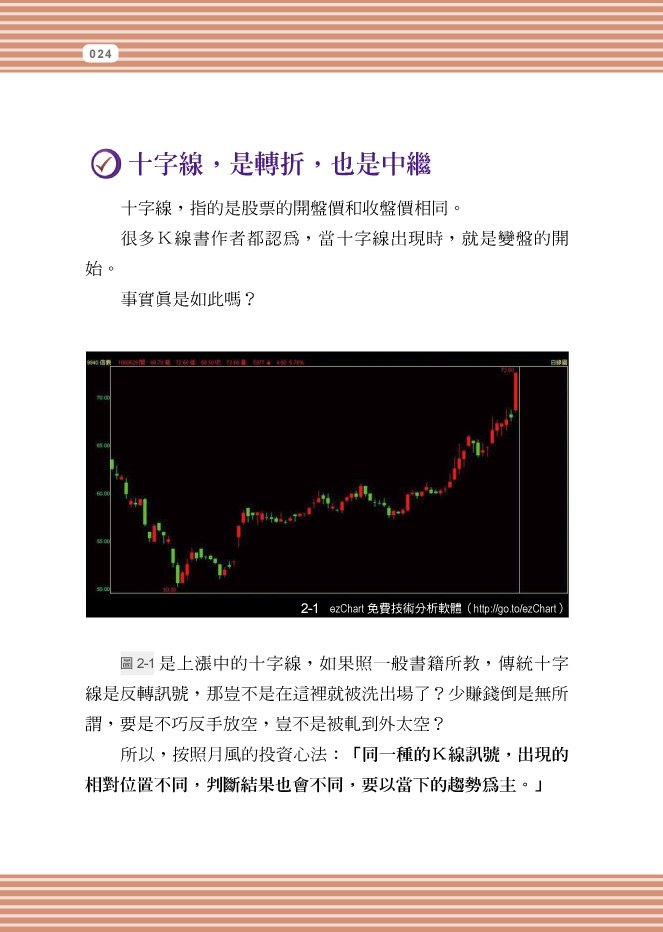

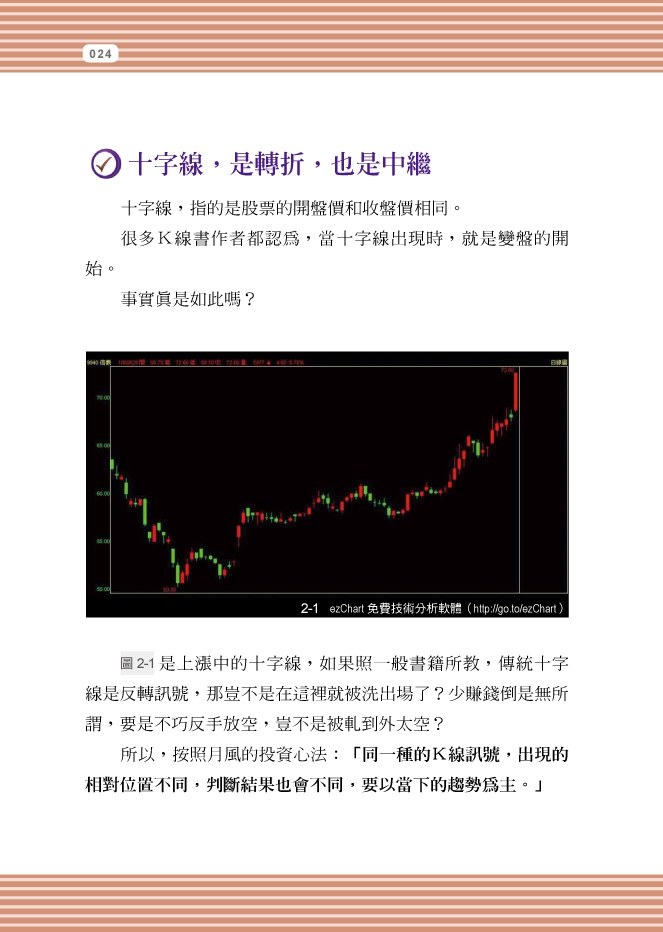

2.同一種K線訊號,出現的相對位置不同,判斷結果也會相對不同,要以當下的趨勢為主。

3.以單一K線或K線組合判斷後,應以後續再出現的K線訊號,來確認判斷是否無誤。

K線並不是天天看、天天做交易的工具,而是在重要關鍵點,對你的判斷做出輔助的決策工具。從第三章開始,我也會告訴大家「關鍵」是什麼?這些訊號,如果放在「關鍵」位置,通常就是有效的訊號。

★月風特訓班:分辨

好的操盤手與一般的操盤手,最大的差異並不是分辨「何時能夠交易」,而是「何時不能交易」。

第七章 操作心法與資金控管

觀念一:只交易輸得起的部位

不論你是否學會股票投資方法、是否已經決定要進行第一次交易,或準備要進行下一次投資。

在這邊,我想送給大家一句話:只交易輸得起的部位。交易,有很多原則,其中,「只交易輸得起的部位」,是月風認為最重要的部分。交易,並不是只講技術而已,很多在技術上的東西(如情緒及心態),都不容小覷。當心態跟情緒無法適切的調整,就容易導致失敗。假若你的存款只有10萬,那麼,就不應該在虧損超過10萬時,還硬要賭一口氣。換句話說,如果你願意承受的風險是5萬塊,就應該在停損點到達五萬時完全出場。如果我們手上只有10萬塊錢,但我們卻去交易3、40萬,當虧損來臨時心理壓力就會很大。

沒人可以準確到「買什麼,絕對一直上漲」,股市是起起落落,上下震盪很正常。當你的部位交易太大會影響情緒,使我們在操作上做出很多不理性行為。試想,當我們用10萬塊去做5百萬的投資,停損點設在10%,但只要一跌到2%,你的本金就沒了,你怎麼可能忍受到10%?又或是你設定停損點為10%,但用10萬去投資100萬時,到達8%左右,你就會因為害怕賠光所以出場,結果出場後股市立即反轉的情也是屢見不鮮。

所以,如果只有10萬塊錢,就請去玩10萬塊的股票吧!也許獲利比較少,但是因為不會有金錢上要強制出場或離場的狀況,反而會讓我們獲得技術。學會技術後,我們就可以準備更多的金錢來交易。這樣就可以增加安全性,也讓我們比較心安。

心態是活的,再厲害的技術分析,也都只是大數法則,是統計出來的。100次的交易能贏80次已經很了不起了,但要是先來的都是預測不到的20次呢?如果你輸不起,你可能很快就被市場淘汰,甚至放棄交易行為,這是非常可惜的事。切記,在開始交易前,最重要的並不是技術分析,而是「只交易輸得起的部位」這個觀念。

觀念二:交易原因不復存在,立刻出場

這個觀念很少在有關投資的書上被提起,但我個人覺得很重要:只要我原來進場的原因不存在,就不應該繼續持有。例如,原本我購入此支股票的原因是基本面很好,當狀況在轉弱時就不應該繼續持有。或者,我持有這張股票的原因是它站上60日均線,那麼,當它跌破60日均線時,我就不該繼續持有。

偏偏,很多人的股票持有觀念是混亂的,明明一開始時,持有的原因是因為股票基本面好,長期的發展跟未來獲利好。一旦股票跌破60日均線時,就認為情況轉空,於是賣掉──這樣是不正確的。

假如你是看好基本面進場,為什麼要因為技術面出場呢?相反的,如果是因為技術面進場,那當股票狀況不佳時,就不應該用「基本面不錯」來說服自己繼續持有股票。很多人在使用技術分析時,覺得股票情況不錯,被套牢後,就說服自己「其實這家公司基本面不錯,做長期投資吧」!

其實,只要投資的初衷不存在,就不應該繼續持有。比如,我看了一檔股票,聽說它下週財報出來狀況不錯所以買進,假如結果不如預期,也該隨後賣掉,哪怕是如同預期漲了一些,也不應該想著讓它繼續漲而不賣掉。

當賣出原因已經達成,也賺到獲利了,為什麼不賣掉呢?持有的原因不同會影響到判斷,所以只要持有的原因不存在,就應該立刻出場,這樣不但能減少很多損失,也不會持有一個一開始沒有經過計算,也沒有經過推敲就持有的部位。

一般人在進行交易時,往往是最謹慎的時候,比起事後的套牢,這個階段是做足準備進場的。進場之後,可能就無法這麼理性客觀。一旦我們屬於多方或空方,就不可能再像現在這麼沒有情緒的預估情況了,而當我們已經失去原本的預估時,我想,出場會是比較好的選擇。

觀念三:不想攤平變躺平?絕不向虧損的地方加碼

很多人在未投資股票前,都想得很周全,但一進場時,卻無法保持理性。本來只是想降低成本,反彈就賣掉,但最後卻被套牢。假如一檔股票成本50元,當它跌落40元時,有人就會想「既然跌了,那我就再買一點,等漲上來會多賺」,但此時已經虧損20%,當再跌落30元時,已經虧損40%了。而通常股票一路跌落之後,都很難漲回來──這就是市場上很多散戶由攤平變躺平的原因。

試想一個問題,為什麼一支成本50元的股票,價格會虧損,然後讓你用更低的價格買到呢?

如果它真的很好,那麼,為什麼知道內線的法人、主力、公司高層都不買,而讓你買到低點呢?這也告訴我們,通常,我們買到的價格都是追來的,不是掉下來的。

對於持續下跌的股票,代表大家都不想要。至少,對於公司比較了解的人都不買,所以股票才會走跌。同時,如果連這些人都不想要,你覺得有可能會漲嗎?我們有可能比起外資法人、投信投顧更了解公司及方向嗎?如果不是,在我們思考方向時,為什麼不試著退出市場好好思考,在這筆交易裡,有什麼是我沒看清楚、沒想清楚的?而不是朝錯誤方向前進。

任何交易如果判斷正確,理當都不會虧損,所以,面對虧損最好的方法,就是要停下來思考檢討。讓你虧損的交易,就是一筆錯誤的交易,如果不想一錯再錯,對於虧損最好的處理方式,就是不管虧了多少,當你發現以後,第一時間就是把它砍掉。清空輸掉的部位、重新開始,是最好的方法。

觀念四:縮手不動,利潤自來

這句話不是月風自己發明的,是美國一個作手發明的。從字面上來看,似乎是說,我們都不要動,錢就會從天上掉下來。月風認為,這句話有兩個涵義:

第一個涵義是:如果在市場上沒有很好的交易訊號出現時,盲目的動作只會賠錢:市場上有30%的交易屬於人為,70%是自然率。(自然率,就是在沒有主力跟法人和公司內部人員的操作下,股票自然的漲跌稱作自然率。)一般的投資書籍上都說,因為自然率之故,可以用技術分析找到利潤,而人為操作就不應該碰。但月風在這邊要說的剛好顛倒:人為股票才可以操作。

為什麼呢?試想,如果沒有利潤,為什麼公司要操作跟拉抬?主力為什麼要炒高?不就是為了賺錢嗎?明知道是可以賺錢的東西,為什麼還不做呢?放著大家去投資的股票不做,轉而去買沒人注意的股票,就好比大家都關注發現台北的房價一直漲,但你卻在此時下定決心買花蓮、台東的房子,這樣決策對嗎?越是大家炒作的地方,越是資金匯集的點。所以,只要耐心等到好的交易,通常都能夠賺錢,千萬不要盲目的交易。

70%的漲跌都是自然率,而自然率是可以用大數法則跟技術分析去預測。預測有成功與失敗,當扣掉市場上的手續費、稅金、價格滑動風險(註),還有可能賺錢嗎?頻繁的交易進出場,會吃掉你大半成本,相對地,如果有耐心好好等到好的交易時間,就有獲大利的可能。比如2000年的金融風暴、2008年的金融海嘯、319槍擊案、911恐怖攻擊,這樣的機會等到了,一次就可以大翻身,不是很好嗎?平時認真工作把錢存下來,等到機會一來,再一次大規模買進,在台灣股市跌破三、四千點時買進,這不就是「縮手不動,利潤自來」嗎?這是第一種解釋,耐心等到機會來臨。這是最安全也最好的策略。

第二個涵義是:當我們贏在市場的部位時,還是要做到縮手不動。很多人在股票跌的時候會害怕,因為從10跌到9的時候虧損很明顯。但他們對於股票漲更容易感到焦躁:從10漲到12時已經賺了兩塊錢,要是沒賣掉跌了回來,豈不是虧了兩塊?

股市交易中有個很重要的部分——自尊心,我們在交易股票時,對於判斷正確的成就感及自信帶來的快樂是無可取代的,相對的,當股票跌了以後所帶來的焦躁不只是金錢上,自信的打擊和自尊心的受創也會影響我們。所以我們常在小利潤時收手,交易一收盤蓋棺論定,就可以宣稱自己是賺錢的。但是,這樣不會賺到大錢。大錢的成長需要時間,從10塊漲到30塊並非一蹴可幾,可能需要兩、三個月,甚至半年、一年的時間。真正的大利潤,是在你看對方會向上漲後,縮手不動時來的。千萬不要因為蠅頭小利,就急著讓股票脫手,反倒要縮手不動,才能帶來更大獲利。

有句話說得好:「交易只要顧好虧損,獲利會照顧自己!」只要做好虧損評估,自然獲利會跟著來。(註:滑價就是,比如一檔股票我想買的是10塊,可是當我下市成交時已經是10.1塊;我想賣掉是10塊,可是我去市場下單時價格已經掉到9.95。)

觀念五:不做沒有把握的交易

「請問,是不是有把握的交易,就做多一點,沒把握的就做少一點?」在許多投資小聚會上,我經常被問到這個問題。「並不是喔!」其實,真正會讓你虧損的,大部分都是沒把握的交易,哪怕部位很小,一旦虧損產生,人心通常捨不得立刻停損,然後,虧損就會咬著你不放。

也許,你只是想賺一點點小錢,但因為方向或心態不正確,當小小的虧損演變成大大的虧損時,就來不及了。

市場上真正會出現標準買進訊號的很少,以致於很多投資人都會找「看起來像買進訊號」或「勝算沒那麼高」的,往往抱著「試試看」「玩玩看」的無把握交易,賠錢的機會最大。試想,一年好的交易機會可能是五~六次,但你卻用二十次沒有把握的交易來做時,怎麼會不賠錢呢?

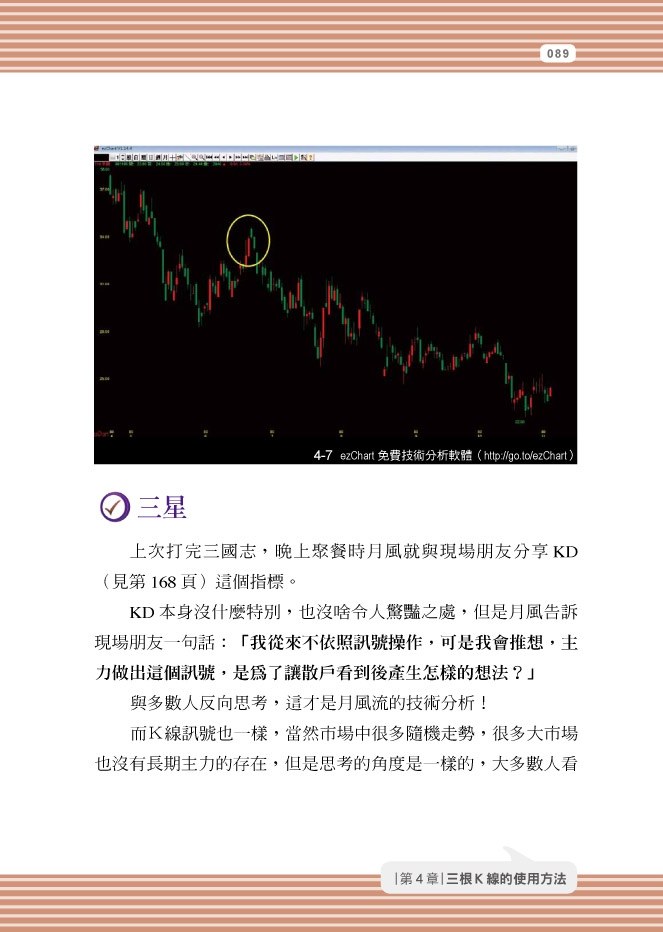

觀念六:不要相信任何資訊(最多拿來反向思考)

市場上任何你可以看到的資訊,通常是「有人想讓你看到的」,如此一來,用處實在不大。

以基本面為例,一間公司在發布財報、利多、未來看好……等資訊前,公司老闆、高層、法人,一定比你提早知道,此時,他們都已經把股票買好了,等著投資人買進。(這也就是為什麼,當報紙發布某公司利多消息不久,該公司的股價卻往下跌的原因)。正面資訊,通常無法百分百確認,所以我選擇不要相信;不要相信,就不會被騙,與其看這些資訊,不如把技術分析練好,加上邏輯思維的判斷,就可以穩定獲利。

至於負面資訊,我就會看囉!很少公司會主動宣布負面消息,會這樣做,通常是希望打壓股價,自己進場買,如果股票跌深+負面消息+成交量放大+股價不再往下跌時,我反倒會進場,像台苯、建漢都是如此。補充一點,正面資訊當然也有參考價值,就像友達在高點時,只要出現「明年大看好」的消息,接下來,下跌的機率就很高──股友們如不相信,請看看過去的資料,就會發現其中的奧秘了。再次強調,當你使用線圖分析,並懂得反向思考,也許就有賺錢的機會喔!

觀念七:預測行情的頭部與底部只會對一次,其他都會死的很慘

趨勢一旦形成,都會走一段期間。以台灣股市為例,通常是70%盤整,15%上漲,15%下跌。也就是呈現上漲-盤整-盤整,不停地盤整後慢慢上漲;下跌-盤整-盤整……不停地盤整,慢慢下跌。在盤整的時候,就會讓人以為頭部到了,或底部到了。

行情的最高點和最低點只有一天(不然就不叫「最」),最高點為頭部,最低點稱底部,出現一次頭部後,接著就往下走;底部出現時,就往上走。頭部和底部多嗎?小的頭部可能一、兩年出現一次,大頭可能四、五年出現一次,在這之間,如果每次預測頭部都沒對,很可能會被軋空;如果預測底部,而底部兩年後才出現,那麼這兩年中,就可能陷入套牢的情形。

與其預測頭部底部,我倒喜歡順著趨勢走,當趨勢往上時做多,當趨勢往下、空頭未走完前,順著趨勢往下做,交易的勝率會比較高,交易的次數也比較多。預測行情的頭部和底部很浪費時間,就算預測對了,也只是一次,不是很好的交易心態。

觀念八:用對的方法交易,也會虧損(用錯的方法交易,也會獲利)

任何一種技術分析都是統計學,只有機率的高低,沒有絕對。也就是說,如果統計數字是70%會贏、30%會輸,我們在進行交易時,可能會先遇到70%,也可能會先遇到30%;有可能連續停損三次,再獲利七次;也可能獲利一次、停損三次再獲利六次,所以,即使用對的方式交易,也可能會賠錢。

相對地,用錯的方法交易,竟然也可能獲利。比如,有位朋友從10塊買入某股票,跌到5塊後抱著不放,股價後來又漲到11塊,他發現這樣做有賺,於是日後都使用「套牢就抱著」的方式,結果愈套愈多愈牢。因此,不管現在的交易是賺還是賠,只要驗證方法有效,就要持之以恆,而不要因為行情短暫的漲跌,或手中部位暫時的盈虧,就動搖交易的心態。

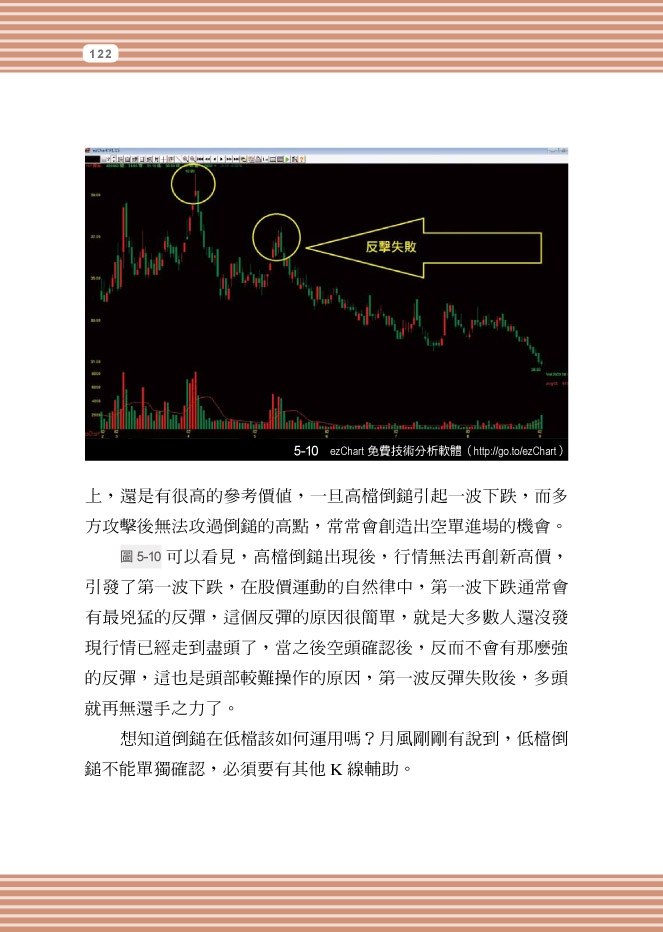

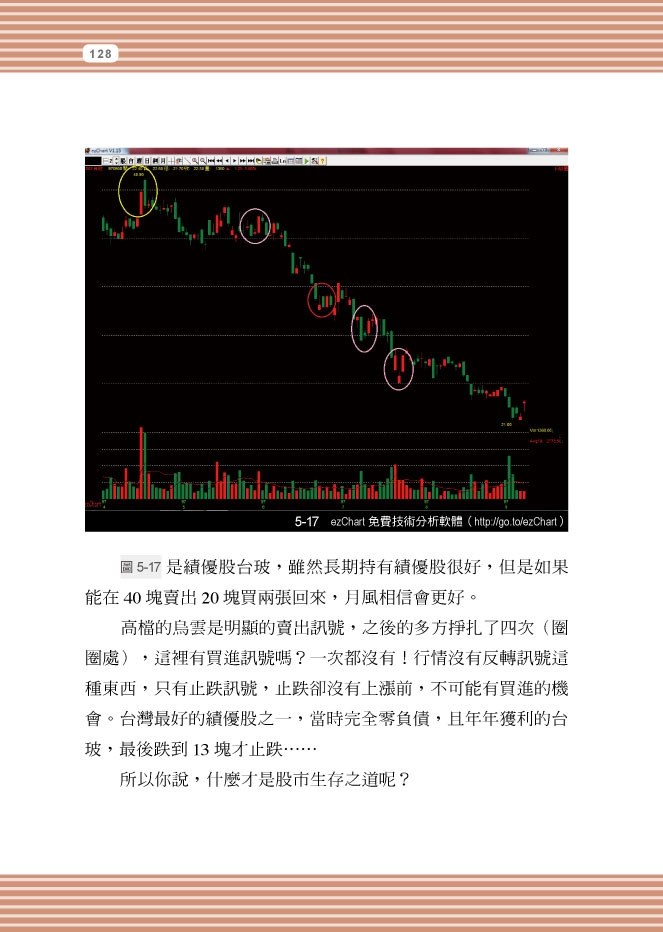

一旦交易心態動搖,價值觀偏頗,那麼很抱歉,你的交易生涯也可能隨著結束。